Šajā raidieraksta epizodē runāsim jau par krietni praktiskākiem jautājumiem: kā izveidot savu ieguldījumu portfeli atbilstoši savai pieredzei, cik aktīvu ieguldījumu stratēģiju izvēlēties, kādus vērtspapīrus iegādāties un kā diversificēt riskus?

Kopīgi ar raidījuma viesiem meklēsim atbildes, kādam jābūt ieguldījumu portfelim, lai naktīs varētu mierīgi gulēt. Kādi ieguldījumu veidi ir piemēroti iesācējiem un kā pakāpeniski kļūt par prasmīgāku ieguldītāju, paplašinot ieguldījumu portfeli un mainot tā struktūru. Variāciju ir daudz un katram savas priekšrocības un trūkumi. Raidierakstā diskutēsim arī par to, kādam termiņam izvirzīt ieguldījumu mērķi un kad to novērtēt. Raidījuma viesi vērsa uzmanību arī uz to, cik svarīga ir risku noteikšana un kā riskus vajadzētu diversificēt. Daudz vērtīgas informācijas un praktisku, pieredzē balstītu atziņu.

Raidījumā piedalās:

- Jānis Libeks, AS "Alpinox Quality" partneris

- Elīna Piebalga, SEB "Private Banking" pārvaldes vadītāja.

Sarunu vada Finanšu un kapitāla tirgus komisijas (FKTK) [red. kopš 2023. gada 1. janvāra FKTK integrēta Latvijas Bankas struktūrā] finanšu instrumentu tirgus uzraudzības vecākais eksperts Ģirts Dubkēvičs.

Vērtspapīru portfeļa izveide un pārvaldīšana

Jānis Libeks, AS "Alphinox Quality" partneris

Kā izveidot un uzturēt efektīvu vērtspapīru portfeli? Šajā rakstā apskatīsim galvenos soļus un veicamās darbības. Jāatceras gan, ka par vērtspapīru portfeļiem var sākt domāt tikai pēc tam, kad izveidots drošības spilvens neparedzētiem tēriņiem, un vērtspapīros var ieguldīt tikai tos līdzekļus, kas nebūs nepieciešami tuvākajā laikā. Rakstā apskatām “vidējā ieguldītāja” gadījumu, taču vajadzības un mērķi, ko vēlamies sasniegt ar ieguldījumiem, katram atšķiras, tāpēc vienā vai otrā gadījumā labākie risinājumi var būt citi, nevis rakstā minētie.

Platformas (brokera) izvēle

Pirmais solis ir izvēlēties, kur mūsu portfelis atradīsies, tātad ieguldījumu platformas (brokera) izvēle. Pirmkārt, jāpārbauda, vai brokeris ir licencēts tirgus dalībnieks ar attiecīgu atļauju sniegt pakalpojumus, lai varam būt pārliecināti, ka pakalpojums tiks nodrošināts vajadzīgajā kvalitātē un ievērojot regulējumu. Licencētos tirgus dalībniekus Latvijā var atrast Latvijas Bankas tīmekļvietnē, savukārt izvēloties ārvalstu pakalpojumu sniedzēju, jāveic izpēte un jālasa atsauksmes vai jāveic pārbaude attiecīgo valstu regulatoru mājaslapās. Ja esam pārliecināti par drošību, tad izanalizējam cenrādi un pieejamos vērtspapīrus. Cenrādī jāpievērš uzmanība turēšanas izmaksām, darījumu izmaksām un minimālajām maksām (taču mēdz būt arī citas izmaksas, tādēļ cenrādis jāizpēta detalizēti). Kas derēs vienam, nederēs citam, tādēļ jau šajā brīdī būtu nepieciešams zināt, kāds būs plānotais portfeļa izmērs, cik bieži un kādus vērtspapīrus plānots iegādāties un pārdot. Jāveic aprēķins un jāizvēlas lētākais. Salīdzināt dažādus brokerus un atrast piemērotāko var, izmantojot rīku Broker chooser.

Pārvaldīšanas izvēle

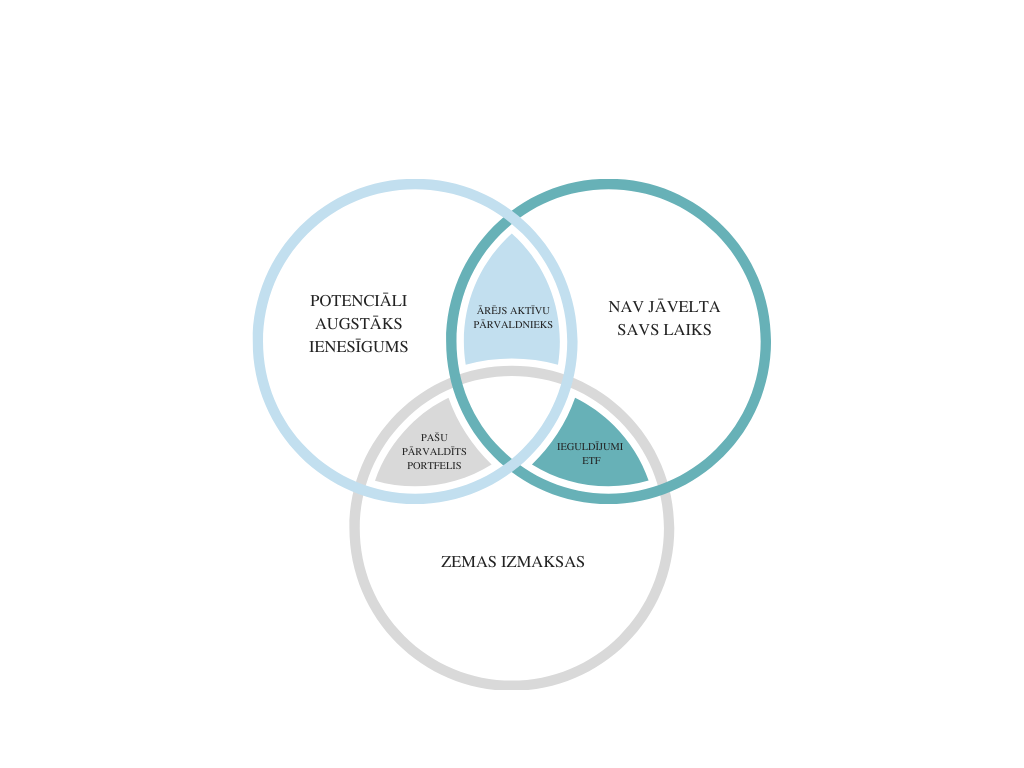

Vai ar uzņēmumu akciju pirkšanu un pārdošanu portfelī vēlamies nodarboties paši vai to pārvaldību nodot cita rokās? Galvenie argumenti šajā gadījumā būs izmaksas, paredzamais ienesīgums un laiks. Veikt vērtspapīru izvēli pašiem, protams, būs lētāk, taču bez pieredzes veikt ieguldījumus atsevišķās akcijas var būt riskanti un laikietilpīgi. Uzticēt kapitālu pārvaldītājam vai ieguldīt aktīvi pārvaldītā fondā savukārt būs dārgāk, taču sagaidāmais ienesīgums var būt augstāks. To, kādu ienesīgumu var sagaidīt no profesionāli pārvaldīta portfeļa vai fonda, var prognozēt, izanalizējot to vēsturisko ienesīgumu un salīdzināt ar tirgus ienesīgumu. Ja pārvaldnieks sistemātiski spēj uzrādīt labāku ienesīgumu nekā tirgus un komisijas apmērs apmierina, tad šāda izvēle būs loģiska un var savus ieguldījumus nodot izvēlēto profesionāļu rokās. Par adekvātu pakalpojuma maksu var uzskatīt komisijas lielumu apmērā līdz 1-1.5% gadā no kapitāla apjoma. Lielākas komisijas maksas ilgtermiņā atstās ievērojamu negatīvu efektu uz ienesīgumu, un no šādiem piedāvājumiem vajadzētu izvairīties.

Ja neuzticamies ārēja pārvaldnieka spējai vai uzskatām to par pārāk dārgu pakalpojumu, bet nevēlamies arī paši veltīt laiku, tad risinājums ir pasīvā ieguldīšana, kur ieguldījumus veic biržā tirgotos fondos (ETF), kas veic investīcijas lielā skaitā uzņēmumu. Ko var sagaidīt no šāda ieguldījuma? Pirmkārt, ienesīgumu, kas būs ļoti līdzīgs ar tirgus ienesīgumu un nebūs atkarīgs no pārvaldītāja vai mūsu spējām izvēlēties atsevišķus uzņēmumus, otrkārt, tas būs lēts risinājums (populārāko ETF komisijas ir ap 0.2% gadā), treškārt, tas būs automātisks risinājums, kam nav jāvelta savs laiks.

Portfeļa pārvaldīšanas veidi un īpašības

Protams, var arī kombinēt visus pārvaldīšanas veidus atkarībā savas pieredzes un vēlmes tam veltīt laiku. Būtu jānosaka sadalījuma limiti, cik no sava kopējā portfeļa nododam ārējam pārvaldniekam vai ieguldām fondā, cik ieguldām pasīvi un cik daudz ieguldījumus veicam atsevišķos vērtspapīros. Jo vairāk aug mūsu pieredze un zināšanas, un vēlme veltīt laiku, jo lielāku daļu no portfeļa varam pārvaldīt paši. Šis sadalījums laika gaitā var mainīties, ja mainās apstākļi, kas to ietekmē.

Piemēri iespējamajiem pašu pārvaldītiem portfeļa sadalījumiem pēc pārvaldīšanas veida atkarībā no pieredzes un vēlmes veltīt laiku portfeļa uzturēšanai.

Vērtspapīru izvēle

Ja nolemts visu savu portfeli vai tā daļu pārvaldīt paša spēkiem, tad jāizveido sava ieguldījumu stratēģija un noteikumi, kam sekot, lai lēmumi nākotnē būtu balstīti uz faktiem, nevis emocijām.

Pirmkārt, ieguldījumi jāveic tikai tajā, ko izprotam, – ir jāsaprot uzņēmuma biznesa modelis, produkts un izaugsmes iespējas, nevajag sekot pūlim un trendiem sociālajos tīklos. Ieguldījumus var sākt ar uzņēmumiem no nozarēm, kuras pārzinām, piemēram, IT profesionāļiem vieglāk būs orientēties programmatūras izstrādātāju biznesos, bet medicīnas nozares pārstāvjiem – farmācijas biznesos, utt. Ignorējiet biznesus, kurus nesaprotat, pat tad, ja atdeve tur šķiet pievilcīga, jo, nepārzinot ieguldījumus, nebūs iespējams objektīvi pieņemt lēmumu, kad ir nepieciešams vērtspapīru pārdot, vai kas ir iemesls zaudējumiem, ja tādi būs radušies.

Daudz drošāk ir investēt uzņēmumos, kuriem ir izveidots “ekonomikas grāvis” (nozīmīgas konkurences priekšrocības) un kuru produkti vai pakalpojumi ir ar augstu konkurētspēju. Tāpat kā grāvis aizsargā pili, ekonomikas grāvis jeb konkurētspēja palīdz pasargāt uzņēmumus no citiem tirgus dalībniekiem. Informāciju par uzņēmumiem var iegūt to mājaslapu investoru attiecību sadaļās vai no analīzēm un ziņām dažādos resursos, kas apkopo informāciju par publiskiem uzņēmumiem, piemēram, seekingalpha.com, fool.com, investing.com u.c.

Pirms ieguldīšanas jāizvērtē vērtspapīru novērtējums. Daudzi vēlas investēt uzņēmumos, ap kuriem ir liela ažiotāža, taču neadekvātais burbulis var pārsprāgt, un akciju cena samazināsies, līdz tā sasniegs saprātīgu novērtējuma līmeni. Visizplatītākie vērtēšanas koeficienti, kas jāņem vērā, ir cenas/peļņas attiecība (P/E) un cenas/nākamā gada peļņas (P/nākotnes E) attiecība. Salīdziniet novērtējumu gan ar vēsturisko līmeni, gan konkurentiem un novietojiet to kontekstā ar uzņēmuma izaugsmes potenciālu. Jo augstāks ir uzņēmuma izaugsmes temps, jo augstāks būs tā novērtējums. Uzņēmumiem ar zemiem izaugsmes rādītājiem PE parasti ir 15 vai zemāki. Uzņēmumiem ar augstu izaugsmes potenciālu PE var būt 30–40 un augstāk. Pārdodiet uzņēmumu, kad tas sāk zaudēt savas konkurences priekšrocības vai tā novērtējums kļūst neadekvāti augsts, salīdzinot ar izaugsmes potenciālu.

Ja kopējā portfelī nav diversificētu fondu un atsevišķiem vērtspapīriem ir nozīmīgs īpatsvars portfelī, tad noteikti nevajag aizmirst par portfeļa diversifikāciju – ir labi, ja ir vismaz 8-10 dažādu nozaru uzņēmumu akcijas, lai samazinātu uzņēmumu raksturīgo risku. Taču nevajag arī veidot portfeli ar ļoti lielu uzņēmumu skaitu, jo šāda portfeļa uzmanīšanai nāksies veltīt daudz laika.

Ieguldījumi akcijās ir ilgtermiņa ieguldījumi

Investīcijas akcijās sistemātisku atdevi nesīs ilgtermiņā, ignorējiet ikdienas tirgus troksni un nepastāvību. Saņemtās dividendes turpiniet reinvestēt, jo tas būtiski uzlabos kopējo atdevi. Kaut arī akciju tirgi ir svārstīgi, necentieties noķert “īstos” brīžus ieguldījumiem, bet veltiet uzmanību un zināšanas, lai izvēlētos labākos fondus, pārvaldītājus vai vērtspapīrus, kuri ilgtermiņā būs labāki nekā vidējais tirgus ienesīgums.

Raidierakstu "Pelnītprasme" veido Finanšu un kapitāla tirgus komisija (FKTK) sadarbībā ar Latvijas Banku. Katru trešdienu visi, kuri uzsākuši ieguldījumu veikšanu vai plāno to darīt, varēs paplašināt savas zināšanas un uzzināt vēl daudz ko noderīgu, skatoties vai klausoties jaunu raidierakstu "Pelnītprasme". 10 nedēļu garumā dažādu jomu eksperti iepazīstinās ar vērtīgu informāciju, kuru jāņem vērā, veicot ieguldījumus.

Raidieraksts "Pelnītprasme", kas veidots kā saruna ar dažādu jomu ekspertiem, palīdzēs cilvēkiem, kuri aktīvi iegulda, tikko sākuši ieguldīt vai par to vēl tikai domā labāk orientēties plašajos ieguldījumu pasaules labirintos un iegūt informāciju, kas nepieciešama, lai pieņemtu ar investīcijām saistītus lēmumus," saka FKTK Finanšu instrumentu tirgus uzraudzības departamenta vecākais eksperts un raidieraksta vadītājs Ģirts Dubkēvičs.