Kāda ir maksa par kredītu?

Vienkāršo procentu piemērošana finanšu darbībās

Materiāls tev palīdzēs:

izprast finanšu pratības pamatus, sākot ar vienkāršo procentu apgūšanu.

Lai saņemtu kredītu, jādodas uz kredītiestādi un jāiesniedz kredīta pieteikums. Kredītiestāde šo pieteikumu pirms kredīta izsniegšanas rūpīgi izvērtēs, lai noteiktu, par kādu cenu jeb procentiem aizdot naudu. Atceries, ka kredītiestāžu piedāvājumi var atšķirties, tāpēc ir prātīgi iepazīties ar vairākiem piedāvājumiem.

Procentu likme lielā mērā atkarīga no tā, kādas ir kredītiestādes izmaksas finansējuma piesaistei un cik liels ir risks, ka aizņēmējs nespēs atdot kredītu paredzētajā laikā. Jo lielāks risks, jo lielāka procentu likme. Ja kredītiestāde uzskatīs, ka risks ir pārāk augsts, tā aizdevumu neizsniegs.

Kredīta procentu likmi nosaka virkne faktoru, kurus var ietekmēt gan pati persona (piemēram, laba kredītvēsture), gan notikumi valsts līmenī (piemēram, risks, ka nesakārtotas juridiskās vides rezultātā nebūs iespējams atgūt izsniegto kredītu).

1. Nemainīgā procentu likmes daļa:

- tiek noteikta katram klientam individuāli;

- ir atkarīga no klienta ienākumiem, sadarbības ar banku;

- ir atkarīga no maksājumu disciplīnas, kredītvēstures;

- tiek fiksēta uz visu līguma termiņu.

- to veido īstermiņa procentu likmes jeb EURIBOR. Klientam šī procentu likmes daļa mainās pēc noteikta perioda, par ko klients vienojas ar banku;

- banka piedāvā 6 mēnešu mainīgo EURIBOR, kas mainās reizi 6 mēnešos atkarībā no EURIBOR svārstībām.

Jāņem vērā, ka EURIBOR pārmaiņas ietekmē arī aizdevuma mēneša maksājumus. Piemēram, paaugstinoties EURIBOR, palielināsies arī mēneša maksājums, un otrādi.

EURIBOR administrators ir Eiropas Naudas tirgus institūts (EMMI).

Papildu informācija par EURIBOR un LIBOR pieejama EMMI interneta vietnē un bankas "Luminor" publicētajā rakstā "Kā veidojas kredīta procentu likme?".

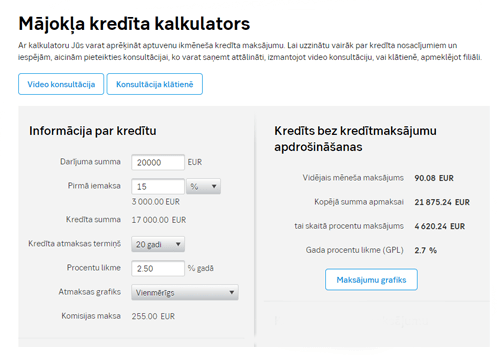

Par finansējuma piešķiršanu klientam jāmaksā vienreizēja komisijas maksa. Tās apjomu un procentu likmi nosaka saskaņā ar attiecīgās kredītiestādes cenrādi. Tāpēc, pirms izvēlēties kredītiestādi, ar kuru slēgt līgumu, jāsalīdzina vairāku kredītiestāžu piedāvājumi.

Papildu materiāls

Apstākļos, kad bankai nākas aizņemties dārgāk, lai nodrošinātu likviditātes un kapitāla prasības, tā paaugstinās arī savas aizdevumu procentu likmes. Bankas nevar uzņēmumiem un patērētājiem izsniegt kredītus ar zemāku procentu likmi nekā pašas sev var nodrošināt finansējuma un noguldījumu piesaisti. Viens veids, kā bankas samazina procentu likmju risku, ir kredītu ar mainīgo procentu likmi izsniegšana mājsaimniecībām un uzņēmumiem. Ja finanšu tirgū procentu likmes palielinās, arī bankas ienākumi palielinās, jo naudas tirgus likmes (piemēram, EURIBOR) pieaugums palielina arī uzņēmumu un patērētāju procentu maksājumus bankai. Šie papildu ienākumi nosedz banku papildu izmaksas, ko radījis procentu likmju kāpums. Tāpēc bankas izsniedz kredītus ar mainīgu procentu likmi.

Ārējie šoki, piemēram, globālās tautsaimniecības pārmaiņas, fiskālās politikas pārmaiņas, tiesu sistēmas efektivitāte un citi faktori arī var ietekmēt gan tautsaimniecību kopumā, gan daļu no tās – procentu likmes un kredītu pieejamību. Notikumu attīstība vienā nozarē ietekmē citas nozares, tādējādi ietekme izplatās visā tautsaimniecībā. Katra aizņēmēja procentu likmi ietekmē arī aizņēmēja specifiskās iezīmes. Piemēram, patērētājiem un uzņēmumiem, kuriem ir slikta kredītvēsture (nav laikus vai arī nav nemaz atmaksāts iepriekšējais kredīts), nākotnē aizņemšanās procentu likme var būt lielāka vai arī aizdevējs var pat atteikt izsniegt kredītu. Laikus samaksāts pašreizējais kredīts neliks šķēršļus nākotnē aizņemties atkal. Aizņemoties papildus, procentu likme par aizdevumu var būt lielāka nekā jau noteiktā aizdevuma procentu likme. Jo lielāks jau esošā kredīta apjoms attiecībā pret ienākumiem, jo dārgāks būs nākamais kredīts. Kāpēc tā? No pašreizējiem ienākumiem būs jāatvēlē lielāka daļa, lai segtu gan procentu maksājumus, gan parāda pamatsummas samaksu. Aizdevējs tādējādi redz, ka klients ir riskantāks (piemēram, lielāka iespēja, ka kredīta atmaksa var tikt kavēta). Palielinoties riskam, aizdevējs arī prasa augstāku procentu likmi, lai sabalansētu šo risku.

Vienkāršie procenti

Vienkāršie procenti katru periodu paliek nemainīgi (vienkāršos procentus katrā periodā aprēķina tikai no pamatsummas). Aizdodot 1000 eiro uz vienu gadu ar 4.0% procentu likmi gadā, pēc gada saņemsi 40 eiro procentu maksājumā (1000 × 0.04 × 1) un sākotnēji aizdotos 1000 eiro.

Saņemot procentus, jāmaksā iedzīvotāju ienākuma nodoklis (IIN) – 20% no saņemtā procentu maksājuma, t.i., (40 × 0.2) = 8 eiro, un guvums būs 40 – 8 = 32 eiro. No noguldījumiem bankās šo nodokli pirms procentu izmaksas jau aprēķina un atskaita pati banka.

Ja aizdotu naudu nevis uz gadu, bet uz diviem gadiem, procentu maksājums būtu divas reizes lielāks – 80 eiro (1000 × 0.04 × 2) – un termiņa beigās šī summa kopā ar pamatsummu būtu 1080 eiro. IIN (20% no saņemtā procentu maksājuma) ir: 80 × 0.2 = 16 eiro, un guvums būs 80 – 16 = 64 eiro.

Nākotnes aizdevuma summa izsakāma ar formulu:

kur:

n – gadu skaits;

r – procentu likme gadā (r vietā dažkārt izmanto i, jo procentu tulkojums angļu valodā ir interest rate);

PV – aizņēmuma (aizdevuma) summa;

FV – summa, ko atdod (saņem) termiņa n beigās.

3. attēls. Vienkārši procenti un atmaksājamā summa