Kādēļ nepieciešama un kā Latvijā tiek realizēta finanšu sektora uzraudzība?

Banku uzraudzība un regulējums

Materiāls palīdzēs tev izprast:

kāpēc valsts uzrauga kredītiestādes un kādā veidā tas notiek;

kas uzrauga kredītiestādes un kādi galvenie darbības rādītāji kredītiestādēm jānodrošina.

Ja kredītiestāžu sektors nav uzticams un drošs, visa naudas aprite un savstarpējie darījumi tautsaimniecībā ir apgrūtināti, gandrīz neiespējami. Katrs vēlas, lai viņa nauda būtu drošībā un maksājumi sasniegtu adresātu ātri un droši.

Uzraudzības mērķis ir drošas un stabilas finanšu iestādes. Atcerēsimies, ka kredītiestādes ir svarīgs tautsaimniecības elements, kas ļauj apkopot daudzus mazus uzkrājumus un atrast tiem iespējami labāko lietojumu investīcijām tautsaimniecībā.

Taču finanšu sistēma nevarētu raiti funkcionēt, ja iedzīvotāji, uzņēmumi un arī pašas finanšu iestādes nespētu uzticēties finanšu iestāžu darbībai. Ja kredītiestādes nav stabilas un drošas, finanšu grūtību gadījumā tās nespēj pildīt savas saistības pret noguldītājiem un citām finanšu iestādēm, kā arī veikt maksājumus, un ķēdes reakcijā tiek traucēta arī pārējo iesaistīto dalībnieku spēja pildīt savas saistības, negatīvi ietekmējot visas tautsaimniecības attīstību.

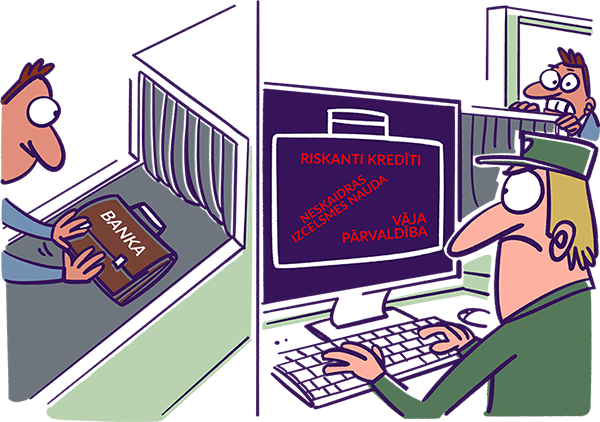

Iedzīvotājiem un uzņēmumiem nav vienkārši novērtēt kredītiestāžu drošumu, un arī vājas bankas ar reklāmas palīdzību spēj piesaistīt lielu noguldījumu apjomu. Kad tas notiek, šādas vājas bankas krahs ir sāpīgs gan noguldītājiem, gan visai sabiedrībai kopumā. Tāpēc sabiedrības interesēs par kredītiestāžu drošību rūpējas valsts iestādes. To uzdevums ir laikus pamanīt un mazināt svarīgākos riskus finanšu iestādēs (piemēram, kredītrisku, likviditātes, kapitāla, procentu likmju, pelnītspējas, darbības, iekšējo kontroļu, uzņēmuma pārvaldības, reputācijas, naudas atmazgāšanas un citus riskus). Uzraudzības iestāde izsniedz un var arī anulēt licenci kredītiestādes darbībai.

Iedzīvotājiem un uzņēmumiem nav vienkārši novērtēt kredītiestāžu drošumu, un arī vājas bankas ar reklāmas palīdzību spēj piesaistīt lielu noguldījumu apjomu. Kad tas notiek, šādas vājas bankas krahs ir sāpīgs gan noguldītājiem, gan visai sabiedrībai kopumā. Tāpēc sabiedrības interesēs par kredītiestāžu drošību rūpējas valsts iestādes. To uzdevums ir laikus pamanīt un mazināt svarīgākos riskus finanšu iestādēs (piemēram, kredītrisku, likviditātes, kapitāla, procentu likmju, pelnītspējas, darbības, iekšējo kontroļu, uzņēmuma pārvaldības, reputācijas, naudas atmazgāšanas un citus riskus). Uzraudzības iestāde izsniedz un var arī anulēt licenci kredītiestādes darbībai.Lai vairotu noguldītāju uzticēšanos bankām, ES visi noguldījumi līdz 100 tūkstošiem eiro ir apdrošināti. Tas nozīmē, ka gadījumā, ja kredītiestāde finanšu grūtību dēļ nespēj atdot noguldītājiem viņu noguldījumus, tie tiek atmaksāti no valsts Noguldījumu garantiju fonda (ne vairāk kā 100 tūkstoši eiro vienai personai vienā kredītiestādē). Visām kredītiestādēm pastāvīgi jāveic iemaksas šajā fondā (reizi ceturksnī aptuveni 0,05% no kopējā noguldījumu apjoma), lai vajadzības gadījumā būtu pieejami līdzekļi noguldījumu atmaksai. 2019. gada 30. jūnijā šajā fondā bija uzkrāts 281 067 381 eiro; skatīt šeit.

Kas īsteno kredītiestāžu uzraudzību? Latvija ir eiro zonas dalībvalsts un tādējādi arī Banku savienības dalībvalsts. Vairāk par Banku savienību skatīt šeit. Lielākās un nozīmīgākās bankas Banku savienības dalībvalstīs (Latvijā – "Swedbank" AS, "Citadeles banka" AS un AS "SEB banka") uzrauga Eiropas Centrālā banka (ECB), bet pārējās Latvijas kredītiestādes uzrauga nacionālā uzraudzības iestāde Latvijas Banka.

Kādus kredītiestāžu darbības rādītājus vērtē Latvijas Banka? Svarīgākais kredītiestāžu uzraudzības rādītājs ir kredītiestādes kapitāla pietiekamības rādītājs (pašu kapitāla prasības). Kredītiestādes rīcībā jābūt noteiktam kapitāla apjomam attiecībā pret kredītiestādes aktīviem un to riska pakāpi (t.i., jo lielāka kredītiestāde un/vai riskantāki tās ieguldījumi (t.sk. kredīti), jo vairāk kapitāla jābūt kredītiestādes rīcībā). Tādējādi pašu kapitāla prasības izsaka kā riska svērto aktīvu procentuālo apjomu, un kopējam kapitāla apjomam, kuru kredītiestādēm ir pienākums turēt, jābūt vienādam ar vismaz 8% no riska svērtajiem aktīviem. Kredītiestādes kapitālu varētu salīdzināt ar drošības spilvenu – lielu zaudējumu gadījumā kredītiestāde var izmantot daļu kapitāla, lai spētu turpināt savu darbību.

Kredītiestādi nevar saukt par uzticamu un drošu, ja tā nespēj laikus pildīt savas saistības pret klientiem un sadarbības partneriem. Lai to spētu, kredītiestādes rīcībā jābūt pietiekami daudz likvīdiem jeb brīvi pieejamiem līdzekļiem (tādiem, kurus tā var ātri pārdot un pārvērst naudas līdzekļos maksājumu veikšanai). Kredītiestādei ir svarīgi spēt to izdarīt arī neparedzētos gadījumos, kad, piemēram, tās noguldītāji masveidā sāk izņemt savus noguldījumus un jāspēj tos klientiem atdot. Jo kredītiestādei vairāk īstermiņa saistību (pieņemti noguldījumi), jo vairāk īsā termiņā ātri pārdodamiem jeb likvīdiem līdzekļiem jābūt tās rīcībā. Par šādu līdzekļu pieejamību liecina likviditātes seguma rādītājs. Kredītiestāžu rīcībā ir jābūt pietiekamiem likvīdajiem aktīviem, lai lielas spriedzes apstākļos segtu neto likviditātes izejošās naudas plūsmas 30 dienu laikposmā.

Kredītiestādi nevar saukt par uzticamu un drošu, ja tā nespēj laikus pildīt savas saistības pret klientiem un sadarbības partneriem. Lai to spētu, kredītiestādes rīcībā jābūt pietiekami daudz likvīdiem jeb brīvi pieejamiem līdzekļiem (tādiem, kurus tā var ātri pārdot un pārvērst naudas līdzekļos maksājumu veikšanai). Kredītiestādei ir svarīgi spēt to izdarīt arī neparedzētos gadījumos, kad, piemēram, tās noguldītāji masveidā sāk izņemt savus noguldījumus un jāspēj tos klientiem atdot. Jo kredītiestādei vairāk īstermiņa saistību (pieņemti noguldījumi), jo vairāk īsā termiņā ātri pārdodamiem jeb likvīdiem līdzekļiem jābūt tās rīcībā. Par šādu līdzekļu pieejamību liecina likviditātes seguma rādītājs. Kredītiestāžu rīcībā ir jābūt pietiekamiem likvīdajiem aktīviem, lai lielas spriedzes apstākļos segtu neto likviditātes izejošās naudas plūsmas 30 dienu laikposmā.Par kredītiestādes ilgtspēju liecina arī tās peļņa un slikto kredītu īpatsvars tās kopējā kredītportfelī, kā arī virkne citu rādītāju. Kredītiestāžu darbības rādītājus var salīdzināt un atrast to interneta vietnēs, publiskajos gada pārskatos, kā arī, piemēram, Latvijas Bankas interneta vietnē, kur informatīvajā rīkā "Banku kompass" apkopoti daži svarīgākie rādītāji.

Kopumā kredītiestāžu darbību ietekmē apjomīgs uzraudzības prasību kopums. ES valstīs to uzraudzība tiek veikta pēc vienotiem principiem, un svarīgākās kredītiestāžu uzraudzības prasības apkopotas ES vienotajā uzraudzības grāmatā (Single Rulebook) un vienādi attiecas uz visām ES kredītiestādēm.

Līdzīgi kā monetārā politika, arī kredītiestāžu uzraudzības politika jeb pārmaiņas to uzraudzības prasībās var ietekmēt kredītiestāžu darbību un tādējādi arī visu tautsaimniecību. Piemēram, mainot kredītu izsniegšanas noteikumu prasības vai kapitāla rādītāju prasības, var tikt ietekmēta kreditēšanas attīstība – kredītu pieejamība, visu kredītu veidu vai arī tikai dažu kredītu veidu cena. Tādā veidā var tikt ietekmēta arī visas tautsaimniecības attīstība, t.i., kredītiem kļūstot pieejamākiem vai mazāk pieejamiem, ekonomiskā aktivitāte var augt vai mazināties.

Pārbaudi sevi

2.1. uzdevumsPārbaudi sevi

2.2. uzdevumsBanku krīzes

Par to, cik svarīga ir stabila kredītiestāžu darbība un laba to uzraudzība, vislabāk var pārliecināties banku krīzes apstākļos. Banku krīze visbiežāk saistās ar situāciju, kad dažādu iemeslu dēļ, zūdot uzticībai kādai bankai, noguldītāji vēlas steigšus izņemt noguldījumus no bankas, kas tai rada grūtības norēķināties par savām saistībām (t.sk. noguldījumu nepieejamība), un tas savukārt ķēdes reakcijā negatīvi ietekmē pārējās kredītiestādes, uzņēmumus, iedzīvotājus un pat valstis – var tikt traucēta finanšu pakalpojumu sniegšana finanšu sistēmā kopumā, daudzi uzņēmumi var kļūt maksātnespējīgi, aug bezdarbs, sarūk iedzīvotāju ienākumi, tautsaimniecības kopējā attīstība kļūst lēnāka vai pat apsīkst.Šīs norises atspoguļojas arī finanšu un valūtas tirgos – zūdot uzticībai banku sektoram, var sarukt nacionālās valūtas vērtība, augt procentu likmes un kristies akciju cenas. Šādos apstākļos cieš arī valsts budžets – valsts kasē ieplūst mazāk nodokļu ieņēmumu, un palielinās dažādi ar krīzi saistīti izdevumi (piemēram, finanšu institūciju atbalstam, bezdarbnieku pabalstiem, valstij nereti arī papildus jāaizņemas un jāpalielina savs parāds, turklāt, augot procentu likmēm, arī parāda apkalpošana kļūst dārgāka). Savukārt tas nozīmē, ka valdībai var nākties samazināt budžeta izdevumus vai palielināt nodokļus, bet tas negatīvi ietekmē iedzīvotāju un uzņēmumu maksātspēju.

Pasaulē bijušas daudzas banku un finanšu krīzes (piemēram, 2008. gada globālā finanšu krīze, Lielā depresija ASV 20. gs. 20. gados, 1997. gada Āzijas krīze).

Arī Latvijā bijušas vairākas banku krīzes. 1995. gadā bankrotēja liela banka – AS "Banka Baltija". Daudz iedzīvotāju zaudēja savus uzkrājumus, un tika negatīvi ietekmēta visa finanšu sistēma un tautsaimniecība.

1998. gadā Krievijas valdība paziņoja, ka nespēs laikus un pilnā apjomā norēķināties par saviem vērtspapīriem, un strauji kritās šo vērtspapīru un Krievijas rubļa vērtība, tāpēc daudzām bankām radās būtiskas finanšu problēmas, ko vēl vairāk pastiprināja noguldījumu aizplūde.

Globālās finanšu krīzes ietekmē 2008. gadā būtiskas grūtības radās vienai no lielākajām Latvijas bankām – AS "Parex banka". Lai mazinātu šīs bankas bankrota negatīvo ietekmi uz pārējās finanšu sistēmas stabilitāti, valdībai nācās ieguldīt vairāk nekā 1 mljrd. eiro bankas glābšanā, kas vienlaikus ar ekonomisko lejupslīdi radīja lielu budžeta deficītu un risku, ka valsts nevarēs rast līdzekļus saviem regulārajiem maksājumiem (algām, pabalstiem u.c.). Valstij nācās aizņemties, palielinot savu ārējo parādu, samazināt izdevumus un palielināt nodokļus. Būtiski pasliktinājās uzņēmumu un iedzīvotāju finansiālais stāvoklis, pieauga bezdarbs, un IKP samazinājās par 20%.